Una vegada aprovat el RDL 13/2022 de la reforma del sistema de cotització dels autònoms, les importants modificacions del sistema ens deixen un panorama ben diferent que s’explica en aquest article.

Com cotitzen ara els autònoms?

Fins a finals de 2022 el sistema de cotització a la seguretat social dels autònoms es basa en que l’autònom tria voluntàriament la base de cotització que vol amb independència dels seus ingressos o rendiments, entre una base mínima i una base màxima que estableix la llei per cada any.

Com cotitzaràn els autònoms a partir de 2023?

A partir de l’1 de gener de 2023 l’autònom cotitzarà a la seguretat social en funció dels seus rendiments nets. Per tant, si un autònom té uns rendiments nets baixos tindrà una base de cotització baixa i pagarà menys i si els seus rendiments nets són més elevats la base de cotització serà més elevada i pagarà més.

Aquest nou sistema tindrà un període de transició de 9 anys i durant els tres primers (de 2023 a 2025) els valors aplicables a cadascun dels 15 trams anirà variant. A partir del proper mes de gener la quota mínima serà de 230€ i la màxima de 500€

Per la determinació del que ha de pagar un autònom, la llei estableix 15 trams de quotes (230€ de quota pel primer tram i 500€ de quota pel darrer). A cada autònom li correspondrà un tram en funció del rendiment net del conjunt de les seves activitats.

A qui s’aplica aquesta reforma?

A tots els autònoms, per tant els que cotitzen al RETA (Règim Especial de Treballadors Autònoms), inclosos els societaris (aquells que treballant en una societat tinguin el control efectiu).

Què pretén la reforma?

La reforma introduïda al RDL13/2022 pretén acostar la cotització dels autònoms als ingressos reals. Actualment un 80% dels autònoms cotitzen per la base mínima. A partir de 2023, la cotització dependrà dels rendiments nets. D’aquesta forma es pretén una aproximació entre les cotitzacions (i en conseqüència les prestacions) entre els treballadors que cotitzen al RG (Règim General) i el RETA (Règim Especial de Treballadors Autònoms). Actualment les prestacions dels autònoms estan un 43% per sota de les prestacions d’aquells que cotitzen al règim general.

Des del nostre despatx sempre hem aconsellat als nostres clients autònoms que les seves bases de cotització no fossin inferiors a les dels seus treballadors pel que aquests percentatges entre els nostres clients són diferents.

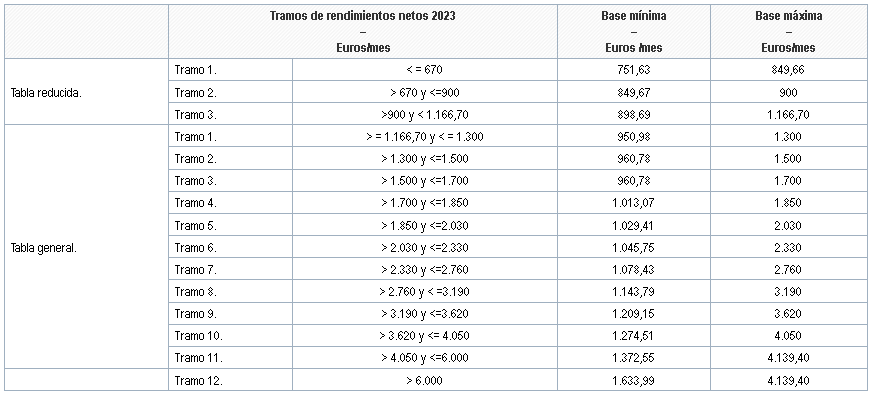

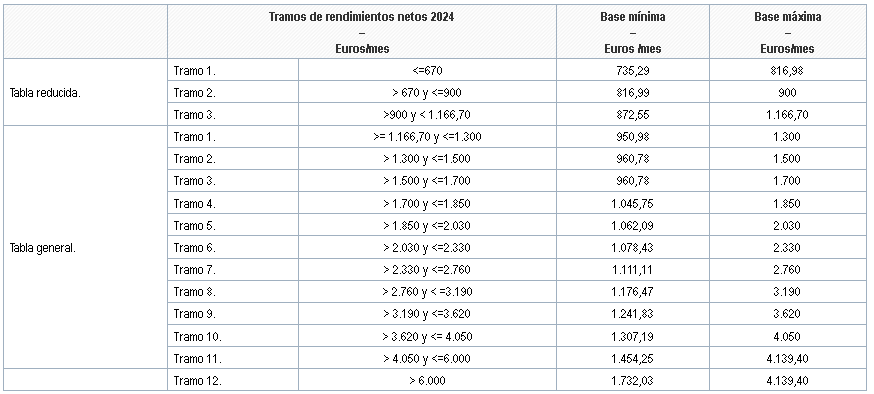

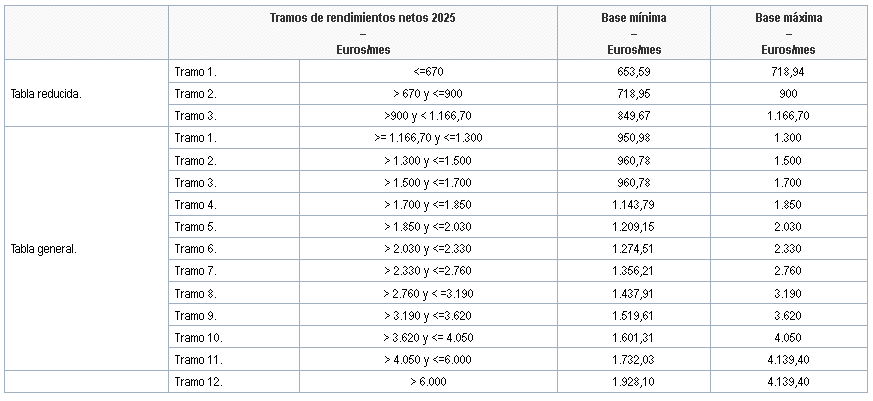

Quins són els trams que determinaran la base de cotització durant els tres primers anys (2023 a 2025)?

A les tres taules següents s’indiquen les bases de cotització que correspondran per cadascun dels tres propers anys (2023, 2024 i 2025) a cada tram de rendiments nets.

Dins de cada tram es podrà escollir entre la base mínima indicada al tram que li pertoca i la base màxima.

Això vol dir que un autònom que al 2023 obtingui uns rendiments nets pel conjunt de totes les seves activitats entre 1.700€ i 1.850€ mensuals de mitjana, li correspon una base de cotització mínima de 1.013,07€ mensuals i màxima de 1.850€ mensuals.

A aquesta base (sigui la mínima o la màxima o qualsevol entre les dues) se li aplicarà els percentatges de cotització per contingències comunes i professionals, atur i cessament d’activitat que li correspongui, determinant així la quota a pagar.

Com es determinarà el rendiment net?

Tal com disposa l’article 308 de la llei general de la seguretat social, el rendiment net que s’utilitzarà per la determinació de la base de cotització es calcularà d ela forma següent:

Una vegada l’autònom hagi comunicat a l’AEAT (Agència estatal de l’Administració Tributària) el rendiment net del conjunt de les seves activitats, aquesta ho comunicarà a la TGSS (Tresoreria General de la Seguretat Social). Els rendiments nets inclouran tant els obtinguts per compte pròpia pel desenvolupament d’una activitat professional o empresarial com els obtinguts mitjançant societats, com autònom societari.

El rendiment net s’haurà calculat segons les normes de l’IRPF i amb les especialitats següents:

- Autònom que determini el rendiment en el règim d’estimació directa (normal o simplificada): és la diferència entre els ingressos computables menys les despeses deduïbles en cada règim més l’import de les quotes de la seguretat social i aportacions a mutualitats alternatives del titular.

- Autònom que determini el rendiment en el règim d’estimació objectiva: serà el rendiment net previ minorat en cas d’activitats agràries, forestals i ramaderes. En la resta d’activitats serà el rendiment net previ.

- Autònom que percep els seus rendiments procedents d’una entitat en règim d’atribució de rendes (per exemple una societat civil professional o una comunitat de béns), el rendiment serà el rendiment net que li atribueix l’entitat i en el cas d’activitats en règim d’estimació objectiva el rendiment previ minorat per les activitats agràries, forestals i ramaderes i el rendiment net previ per la resta.

- Als autònoms societaris se’ls aplicarà la mateixa norma, determinant el rendiment net de la forma següent: es computaran la totalitat de rendiments íntegres (dineraris o en especies) derivats de la participació en els fons pròpies de l’entitat així com els rendiments del treball procedents de l’entitat.

- Socis treballadors de les cooperatives de treball associat inclosos al RETA: als rendiments obtinguts per la seva activitat econòmica hi hauran de sumar els rendiments íntegres del treball o del capital mobiliari (dineraris o en especies) derivats de la seva condició de socis. També aplicable als socis industrials de societats regulars col·lectives o comanditàries, comuners de comunitats de béns, socis de societats civils irregulars i socis de societats laborals.

Una vegada determinat el rendiment segons el que s’indica als paràgrafs anteriors es deduiran els imports següents en concepte de despeses generals:

- 7% en general.

- 3% per autònoms societaris (de societats de capital o laborals).

Quan es podrà canviar la base de cotització?

Es podrà demanar fins a 6 vegades durant l’any un canvi de base de cotització en les dates següents:

| Entre el dia | I el dia | Amb efectes a partir de |

| 1 de gener | 28/29 de febrer | 1 de març |

| 1 de març | 30 d’abril | 1 de maig |

| 1 de maig | 30 de juny | 1 de juliol |

| 1 de juliol | 31 d’agost | 1 de setembre |

| 1 de setembre | 31 d’octubre | 1 de novembre |

| 1 de novembre | 31 de desembre | 1 de gener |

En el moment de demanar el canvi de base de cotització caldrà fer una declaració de l’estimació dels rendiments nets mensuals que s’esperen obtenir.

Cal regularitzar les quotes si els rendiments canvien?

L’autònom ha de demanar el canvi de base de cotització en funció de l’estimació d’ingressos que tindrà. Ho pot fer fins a 6 vegades l’any. A més, la Seguretat Social regularitzarà d’ofici anualment les quotes ingressades, liquidant o tornant les diferències quan hagi rebut la informació de l’administració tributària per cada treballador autònom.

Aplicació transitòria

Tant pels autònoms com pels treballadors del grup 1 del règim especial de treballadors del mar a 31 de desembre de 2022, mentre no optin pel nou sistema seguiran cotitzant a partir de 2023 per la base que els correspondria amb les modificacions que plantegi la llei de pressupostos generals per l’Estat.

Què passa amb els autònoms que actualment paguen per la base màxima?

A la disposició transitòria sisena de la llei s’estableix que aquells autònoms que a 31 de desembre de 2022 estiguin cotitzant per una base superior a la que els correspondria segons els seus rendiments nets podran mantenir aquella base o una inferior, encara que per aplicació del nou sistema els correspongui una base inferior.

Quota reduida per inici d’activitat:

L’inici d’activitat com a treballador per compte propi tindrà un ajut en forma de quota reduïda. Amb una durada inicial de dotze mesos la nova norma contempla una quota de 80 euros mensuals. Aquesta durada es pot ampliar per un altre any, si l’autònom registra ingressos inferiors a l’SMI durant el primer any d’activitat com a treballador per compte propi